取引分析手法

相場の分析方法は大きく分けて、「ファンダメンタルズ分析」と「テクニカル分析」の2つがあります。

このページではこれらについての基本的な考え方を解説いたします。

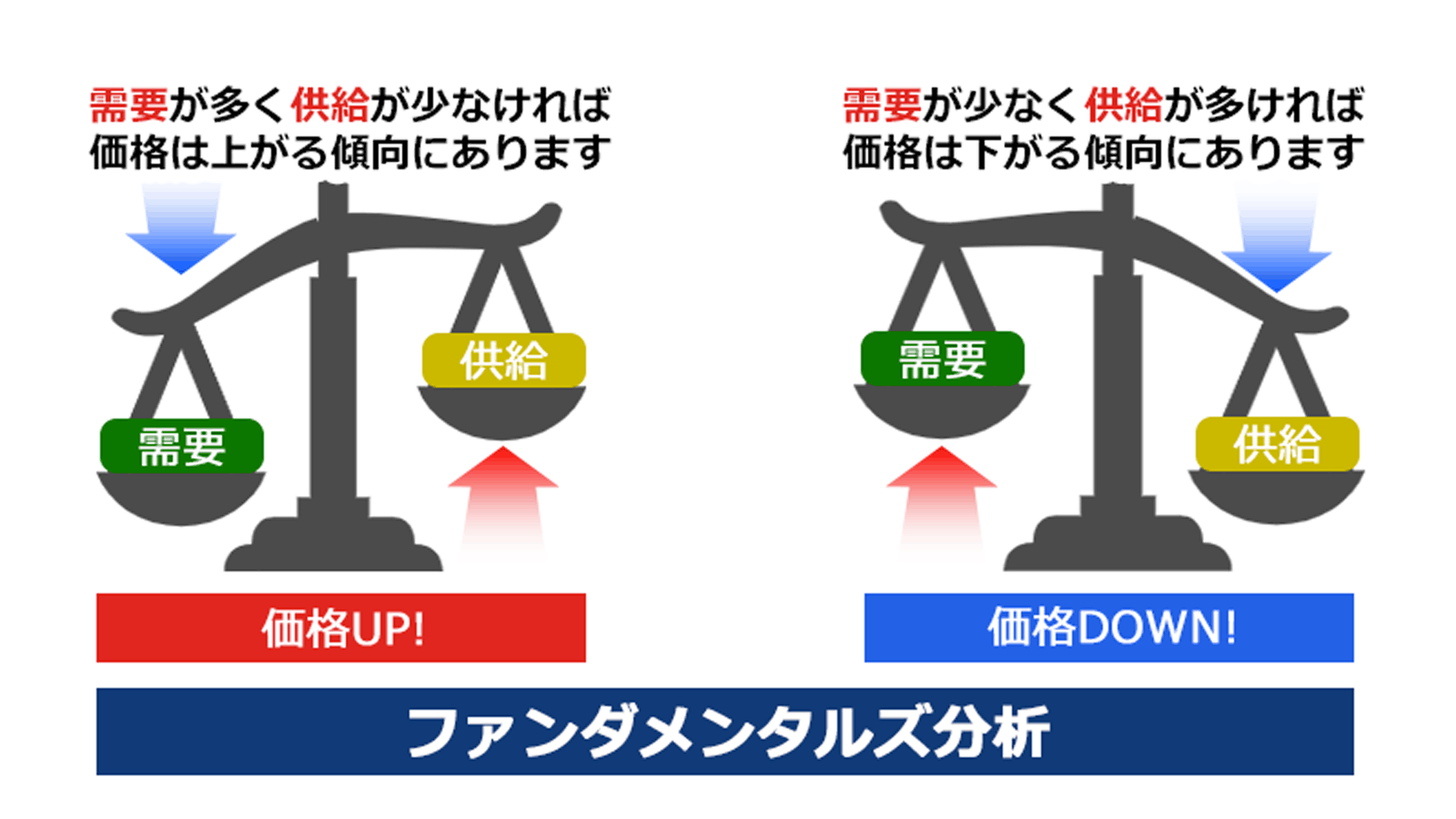

ファンダメンタルズ分析

ファンダメンタルズ(Fundamentals:基礎的条件)分析とは、「需給関係等の価格変動の根本的な要素を基に相場を分析する」方法です。価格は買いたい人(需要)と、売りたい人(供給)のバランスが取れたところで決まります。この需給のバランスが現在どの様になっており、今後どう変化するのかといった情報を分析する方法です。

価格変動要因

| 外部 要因 |

直接材料 | 銘柄自体の情勢 |

需要(消費・売れ行き)、供給(生産・収穫)、 在庫事情(生産地・消費地)、輸出入事情など |

|---|---|---|---|

| 間接材料 | 一般経済情勢 | 為替の変動、外貨準備の増減、金融情報、貿易事情など | |

| 社会情勢 | 財政・経済政策、気象、災害、ストライキなど | ||

| 国際情勢 | 戦争・紛争、資源・人口問題、景気など | ||

| 内部 要因 |

建玉状況 |

取組状況と出来高、受渡予定数量、 仕手関係、約定価格の分布状況など |

|

| 取引所の市場監理対策 | 異常な取組の規制、値幅制限など | ||

テクニカル分析

テクニカル分析とは、「主としてチャートにより市場の動きを研究するもので、将来の価格の方向性を予測する」方法です。

時に市場は人々の人気や思惑という非合理的な部分で動くこともあるのです。

また、テクニカル分析が必ずしも絶対ではないので一つの参考と考えることが大切です。

テクニカル分析の基本的な考え方

1. 市場の動きは全てを織り込む

テクニカル分析では、市場の動きは将来的な需給やあらゆる要因、人気、思惑等すべての情報を織り込んだ結果に形成さていると仮定して考えます。ですから、その市場の動きを捉えて、将来の相場動向を予測しようとするのがテクニカル分析の根本的な考え方です。

2. 価格の動きはトレンドを形成する

トレンドとは相場の動いている方向性のことで、テクニカル分析にとって欠くことのできない概念です。テクニカル分析の中でも多くの売買手法は、トレンドをいち早く見つけ、反転の兆しがみられるまではその流れに乗ることで利益を得ることを目的としています。

3. 歴史は繰り返す

チャートパターンは人間心理の研究に基づくものです。なぜなら、「市場の動きは人間の心理を反映し、その人間の心理は過去も未来も変わらない」からです。

これを前提にすると、将来の市場の動きは過去の繰り返しということになります。

つまり、過去の市場の動きを研究することが将来を予測するためには重要であるということです。

トレンド系

【方向性(流れ)を追うもの】

相場がどの方向に動いていくかを予測するもので、テクニカルにおける主流分析法です。さらにトレンド系は時間に焦点を置いて見る「時系列テクニカル分析」と、時間の概念を除き価格に焦点を置く「不規則時系列テクニカル分析(価格構造テクニカル分析)」に区分されます。

| トレンド系テクニカル手法 | |

|---|---|

| 時系列 | 不規則時系列 |

|

ローソク足、 バーチャート(酒田五法) 移動平均線 パラボリック etc |

ポイント・アンド・フィギュア カギ足 新値足 練行足 etc |

オシレーター系

【変化の様子を見てタイミングを計るもの】

トレンドの強弱や『売られ過ぎ』、『買われ過ぎ』といった市場の行き過ぎ感を予測し、売買のタイミングを計るものです。オシレーター系は、トレンド分析と比べると二次的な指標扱いされていますが、2つを組み合わせることによって重要な売買シグナルとなります。

| オシレーター系テクニカル手法 |

|---|

| 時系列 |

|

RSI(相対力指数) RCI(順位相関係数) ストキャスティクス MACD(Moving Average Convergence Divergence) モメンタム DMI(ディレクショナル・ムーブメント・インデックス) ウィリアムズ%R etc |

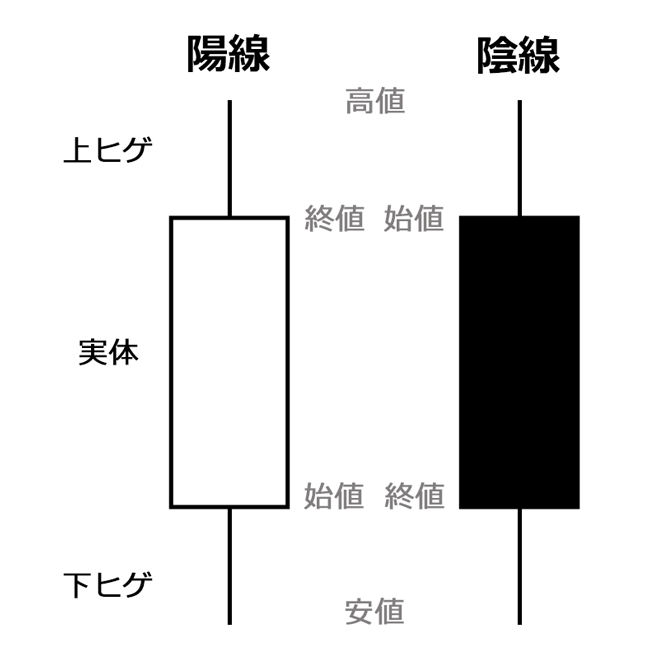

■ チャート(ロウソク足)の説明

テクニカル分析を行う際、視覚的にハッキリと示すためにグラフ化したものが「チャート」(罫線)です。そのうち国内で最も多く用いられるのが「ローソク足」です。基本として、終値が始値より高い「陽線(ヨウセン)」、終値が始値より低い「陰線(インセン)」があります。また、始値から終値の間を実体といい、実体より高値が高い場合や、安値が低い場合はヒゲ(影)と呼ばれる線を伸ばします。陽線は白抜きもしくは赤の塗り潰し、陰線は黒もしくは青の塗り潰しで表現されます。分析の期間によって日足(ヒアシ)、週足(シュウアシ)、月足(ツキアシ)などに分けられます。

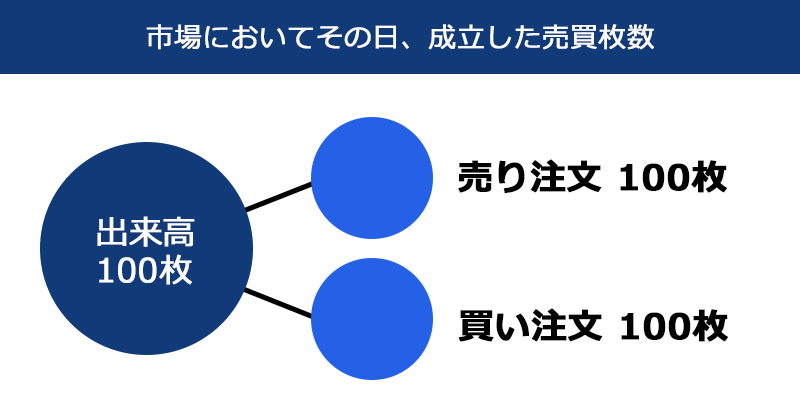

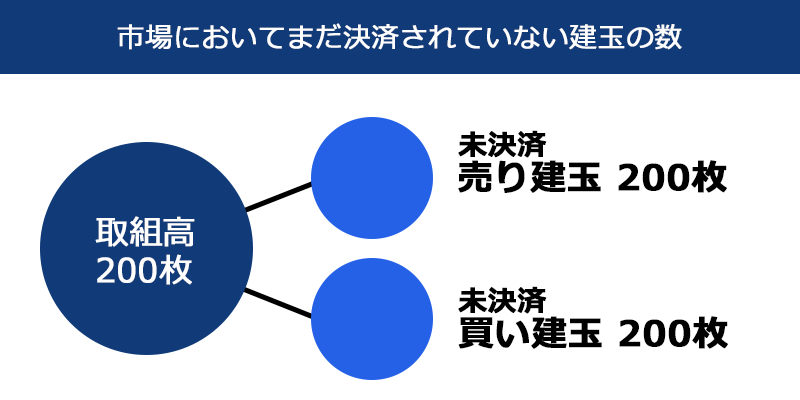

■ 出来高と取組高

出来高とは、市場においてその日に成立した売買の数になります。例えば、その日成立した売り注文が100枚、買い注文が100枚であれば、出来高は100枚になり、売買高は200枚になります。取組高とは、市場においてまだ決済されていない建玉の数のことです。例えば、取組高200枚とは、市場に未決済の買い玉が200枚、売り玉が200枚残っていることになります。取組高は市場の規模(ボリューム)を表わしているため、その銘柄の人気度合いを測ることができます。例えば、出来高が多くて価格が上がったのなら売り買いが活発で「買い」が多かったことが分かり、しばらく勢いが続く可能性が高いと考えられます。また、取組高が増加して価格が下がったのなら、新たにその銘柄を取引しようとする人が増えて「売り」が多かったことが分かります。このように出来高と取組高を注意して見ることは、今後の相場動向を探る手掛かりにもなります。

【取組高と相場の関係】

- 上昇相場での取組高の増加は、上昇に対する人気が継続していることが想定され、強気と考えられる。

- 上昇相場での取組高の減少は、市場から資金が流出しているので、上値が近づいていることが想定され、弱気と考えられる。

- 下降相場での取組高の増加は、下落に対する人気が継続していることが想定され、弱気と考えられる。

- 下降相場での取組高の減少は、2.の反対で、強気と考えられる。

| パターン | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

|---|---|---|---|---|---|---|---|---|

| 相場 | ||||||||

| 取組高 | ||||||||

| 出来高 | ||||||||

| 市場要因 | 新規買 | 新規買 | 買戻し | 買戻し | 新規売 | 新規売 | 転売 | 転売 |

| 基調 | 強気 | 堅調 | 堅調 | 弱気 | 弱気 | 軟調 | 軟調 | 強気 |

商品先物取引にかかる重要事項

商品先物取引の委託者証拠金とレバレッジにつきまして

商品先物取引は委託に際して委託者証拠金の預託が必要となり、最初に預託する委託者証拠金の額は商品により異なります。最低取引単位(1枚)当たり片建証拠金の額は、株式会社日本証券クリアリング機構(JSCC)が算出したVaRパラメータに基づき弊社が定めた額です。商品先物取引の取引金額(商品価格×倍率)に対する委託者証拠金の割合は常に一定ではなく、実際の取引金額は委託者証拠金の十数倍から数十倍(オプション取引を除く)という著しく大きな額になります。

また、委託者証拠金は、その後の相場変動により追加の預託が必要になることがありますので注意が必要です。その額は、商品や相場の変動によって異なります。

- 弊社ホームページ等に記載されている商品先物取引とは、商品関連市場デリバティブ取引及び商品デリバティブ取引を総称して表記しており、各売買取引に対し関係法令及び諸規則等に基づく運用及び管理を行っております。

商品先物取引のリスクにつきまして

商品先物取引は、商品先物市場の価格変動、為替相場や株式市場等が予測に反して推移した場合は、損失が生ずる可能性があり、価格変動の幅が小さくても総取引金額では大きな額の変動となる為、その変動の幅によっては損失が預託した証拠金を上回るおそれがあります。

商品先物取引の手数料につきまして

商品先物取引の委託には委託手数料がかかります。その額は商品によって異なり、プレミアムオンライン取引においては最低取引単位(1枚)当たり片道最高1,980円(税込)セルフコースにおいては345円(税込)です。

商号等:北辰物産株式会社 金融商品取引業者 関東財務局長 (金商)第3184号、商品先物取引業者 農林水産省指令4新食第2087号、経済産業省20221128商第9号、加入協会:日本証券業協会、日本商品先物取引協会、一般社団法人日本投資顧問業協会