これだけは知っておきたい!商品先物取引の確定申告のイロハ

~ 2023年12月1日掲載 ~

商品先物取引の差金決済を行ったことにより年間の損益が通算して利益となった場合に、所得税の確定申告をしなければならないことはご存知の方も多い筈です。

確定申告と聞いて「難しそう」、「面倒くさい」等マイナスのイメージを持たれる方もいらっしゃるのではないでしょうか。

しかし、商品先物取引の利益に対して税率20%(所得税15%、住民税5%※)が「申告分離課税」により課税され、納税義務がありますので、商品先物取引を行う上では避けて通れません。

- 2013年~2037年は所得税に対して2.1%復興特別所得税が課されるため、期間中の税率は合計で20.315%です。

下記では「これだけは知っておきたい!商品先物取引の確定申告に関するイロハ」についてご紹介します。

確定申告って何?

個人事業主の方などとは異なり、会社員や主婦の方の中には、「確定申告なんてしたことがなく、関係ないんじゃない?」と思う方もいらっしゃるかもしれませんが、会社員や主婦の方でも商品先物取引を行っているなら話は別です。

株式の場合は「特定口座」という制度があり、特定口座で源泉徴収「あり」を選択している場合は、利益に対して一律20.315%が源泉徴収されますので、基本的にお客様が自分で確定申告をする必要はありません。

- ただし、損失が出た方で繰越控除を受けようとする場合には、確定申告する必要があります。

しかしながら、商品先物取引には「特定口座」がありませんので、一定以上の利益が出ている場合には誰でも確定申告が必要になります。

また、損失が発生した場合でも、確定申告でその損失額を申告しておくと、来年以降、利益が出た場合に繰越控除ができます。「今年はマイナスを出しているから関係ない」と確定申告をせずに放っておかず、来年以降のために損失額を申告しておくと、出た利益から控除できます。つまり、節税になります。

下記では、商品先物取引における確定申告のあれこれを、まとめて紹介したいと思います。

商品先物取引は雑所得で申告分離課税。一律20%の税率

まず始めに商品先物取引の税金の概要を押さえておきましょう。

金融商品から得た所得については商品ごとに所得の種類や課税方法が異なりますが、商品先物取引は「雑所得」に分類され、課税方法は分離課税。分離課税のなかでも一定の税率で自動的に所得税が徴収される源泉分離課税ではなく、自分で申告する必要がある「申告分離課税」が適用されています。

つまり、前記のとおり商品先物取引で一定以上の利益が出ている場合には、誰でも確定申告が必要ということになるのです。税率は算出した所得に対して一律20%(所得税15%・住民税5%)(※)となっています。

- 2013年~2037年は所得税に対して2.1%復興特別所得税が課されるため、同期間中の税率は合計で20.315%です。

ちなみに他の金融商品の税金については以下の通りです。一部の金融商品を除いてほぼ同じ税率が適用されています。

主な金融商品の税金概要

| 商品名 | 所得の種類 | 課税方式 | 税率 | |

|---|---|---|---|---|

| 株式関連 | 株式(売却益) | 譲渡所得 | 申告分離課税 | 20.315% |

| 株式(配当) | 配当所得 | 源泉分離課税 | 20.315% | |

| 投資信託 | ETF(売却益) | 譲渡所得 | 申告分離課税 | 20.315% |

| ETF(配当) | 配当所得 | 源泉分離課税 | 20.315% | |

| 外貨関連 | 外貨預金(利息) | 利子所得 | 源泉分離課税 | 20.315% |

| 外貨預金(為替差益) | 雑所得 | 総合課税 | 15.105%~55.945% | |

| 先物・FX等 | 商品先物(売買益) | 雑所得 | 申告分離課税 | 20.315% |

| 日経225先物(売買益) | 雑所得 | 申告分離課税 | 20.315% | |

| FX取引(売買益) | 雑所得 | 申告分離課税 | 20.315% | |

| 債券関連 | 利付債(利息) | 利子所得 | 源泉分離課税 | 20.315% |

| 利付債(売却益) | 譲渡所得 | 申告分離課税 | 20.315% | |

| 利付債(償還益) | 譲渡所得 | 申告分離課税 | 20.315% |

商品先物取引で出た利益には未決済のものは含まれない。

「商品先物取引で出た利益」とは、差金等決済して確定した売買差益のことを言います。未決済の含み益は課税対象にはなりません。

尚、1年間の損益については、弊社取引ツールの「報告書」メニュー内の「商品先物取引に関する調書」で確認することができます。

実際のお取引例

【具体例1】

国内金先物を9,700円で10枚買い建玉

2023年12月29日日中取引終了時点の金価格9,800円(含み益100万円発生)

全ての買い建玉を売仕切せず、そのまま来年に持ち越しする場合。

- 尚、2022年12月30日16:30~2023年12月29日15:15まで(以下、「2023年内」とします。)の実現損益は0円と仮定します。

⇒年末時点で100万円の含み益が発生しておりますが、買い建玉を売仕切していない為、2023年内の実現損益は0円なので、確定申告の必要はありません。

【具体例2】

すでに2023年内の実現益が100万円発生していたと仮定します。

そのうえで、国内金先物を9,700円で10枚買い建玉

2023年12月29日日中取引終了時点、金価格9,600円(含み損100万円発生)

全ての買い建玉を売仕切せず、そのまま来年に持ち越しする場合。

⇒2023年内に発生した実現益が100万円。年末時点で含み損が100万円発生しておりますが、含み損は実現益と相殺されない為、実現益100万円が課税対象となります。

【具体例3】

国内金先物を9,600円で10枚買い建玉 同9,800円で10枚売り建玉

その後、9,700円で10枚の売り建玉のみ買仕切(実現益100万円発生、10枚の買い玉は未決済)

2023年12月29日日中取引終了時点で金価格9,400円(買い玉の含み損200万円発生)

10枚の買い建玉を売仕切せず、そのまま来年に持ち越しする場合。

- 尚、9,800円の売り建玉10枚を買仕切するまで、2023年内の実現損益は0円であったと仮定します。

⇒売り建玉を買仕切した際に発生した実現益100万円に対しては申告が必要となり、2023年の課税対象になります。一方、12月29日の日中立会終了時点で発生している買い玉の含み損200万円は、2023年内の控除の対象とはならず、翌年以降に買い玉を損切りした場合、その年内での損金としてみなされます。このため、両建ての売り玉を買仕切したことによって発生した実現益に対して納税義務が発生します。

- 実際に確定申告をする際は「商品先物取引に関する調書」で1年間の損益を確認し、そこから経費を差し引いた金額が所得金額となります。商品先物取引の経費とは売買にかかる委託手数料と、有料セミナー受講料や書籍代などその取引に直接要した経費が該当します。

- 経費の範囲には具体的な定めがないため、実際に申請する際には管轄の税務署などに経費に該当するか否かを確認することをお勧めいたします。

- 同一商品・同一限月の売りと買い双方の建玉を行った場合(いわゆる両建)、価格変動リスクは固定または限定されることになりますが、売りと買い双方の建玉に手数料が掛かるなど経済的合理性に欠ける面もございますので、 リスクを十分にご理解頂いた上で、お客様ご自身の判断で行って頂きますようお願い致します。 尚、上記は便宜上両建てのケースで説明しておりますが、弊社で両建を推奨するものではありません。

会社員でも20万円超の利益で確定申告が必要

次に、いったいどのような方が商品先物取引の確定申告の対象になるのか、以下でご説明いたします。

商品先物取引で確定申告の対象になるのは、以下のような方々です。

以下では確定申告の必要性が高いと思われる順に4つの対象者例を記載しました。

確定申告の対象となる例

| 職業 | 備考 |

|---|---|

| 自営業・自由業 | 商品先物取引での所得に関わらず、38万円を超える所得がある場合。 |

| 年金生活者 (公的年金等の収入が400万円以下の方) |

公的年金等に係る雑所得以外の所得(商品先物取引を含む)で年間20万円超の所得の場合。 |

| 主婦・学生・家事手伝い・アルバイト (主婦<配偶者>や学生等の扶養家族の方) |

所得(商品先物取引を含む)が38万円を超える場合。 |

| 会社員 (給与収入が2000万円以下の方) |

給与所得以外の所得の合計が20万円を超える場合。 |

- 普段、確定申告になじみが薄い会社員や主婦、学生、家事手伝いの方、あるいは公的年金等の収入金額が400万円以下の年金生活者の方は、特にご自身が確定申告の対象者に該当しているかどうか、ご確認ください。

- 所得税の確定申告が不要でも、住民税の申告が必要となる場合があります。

- 医療費控除、ふるさと納税等で確定申告をする場合、少額でも商品先物取引の申告が必要となります。

損失を出した場合にも申告が必要?「繰越控除」とは?

さて、ここまでは利益が発生した場合は、確定申告の対象になる可能性があることを説明してきましたが、損失が出てしまった方に関しても、実は損失を確定申告しておくことで将来の節税に繋がる可能性があります。

損失が出てしまった場合に使える制度として知っておきたい事を紹介します。

押さえておきたいポイントは以下の2つです。

損失を出した場合でも利用できる制度

| 種類 | 説明 |

|---|---|

| 繰越控除 | 損失を3年間繰り越して、翌年以降利益が出た場合に相殺できる制度 |

| 損益通算 | 異なる金融商品間でも損益が通算できる制度 |

では、「繰越控除」から見ていきましょう。

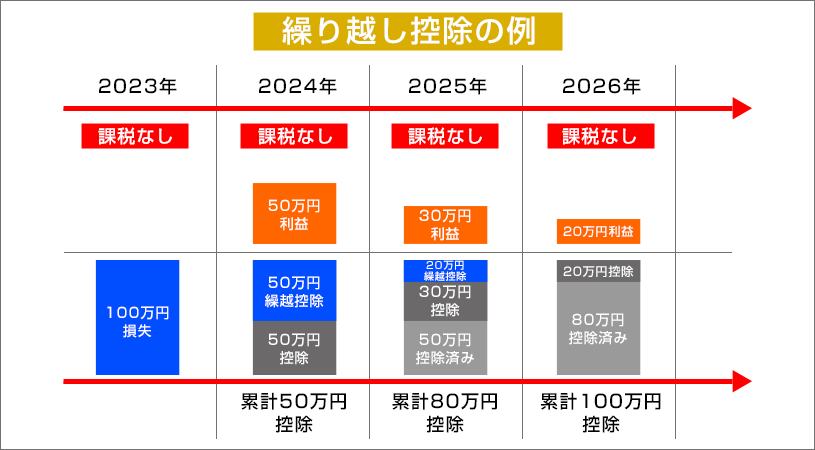

これは損失額を確定申告することで、翌年以降3年間の間に出た利益と相殺することができる制度です。将来的に課税対象となる金額を抑え、節税することができます。

たとえば、2023年に商品先物取引で100万円の損失が出ているとします。これを今回の確定申告できちんと申告しておくと、仮に2024年に50万円の利益、2025年に30万円の利益、2026年に20万円の利益が出たとしても、それぞれ2023年分の損失と相殺され、2024年、2025年、2026年分の利益はゼロとみなされます。

つまり、このケースだと2023年に申請した損失額の繰越控除を使うことで、向こう3年間は利益が相殺され、課税されずに済むことになります。

なお、繰越控除の適用を受けるためには、損失を申告した年以降、毎年確定申告する必要があります。

たとえば、上の例では2023年に100万円の損失を申告したあと、2024年は50万円の利益が出ていますが、仮に取引を行わずに損益が0円の場合でも、確定申告をしなければ翌年以降に繰越控除することができません。

年間損益が損失の場合、本来であれば確定申告の必要はありませんが、繰越控除の適用を受けるため確定申告しておくことで、その翌年以降に利益が出た場合に繰越控除することができます。そのため、少々面倒かもしれませんが、損失となった場合でも確定申告することをお勧めします。

- 損失発生年から3年を超えると繰越控除出来ませんのでご注意ください。

日経225、FXなど異なる金融商品とも損益通算が可能!

次に「損益通算」について見ていきましょう。損益通算は異なる金融商品について一定の期間内に出た損益を合算し、トータルで利益となっているか損失が発生しているかを算出します。

商品先物取引の場合は、日経225先物、FX取引はもちろん、CFDやバイナリーオプション、TOPIX先物など他のデリバティブ商品と損益通算することが可能です。

商品先物取引と損益通算できる主な金融商品

| 商品名 | 所得の種類 | 課税方式 | 税率 | |

|---|---|---|---|---|

| 先物など | 商品先物(売買損益) | 雑所得 | 申告分離課税 | 20.315% |

| 日経225先物(売買損益) | 雑所得 | 申告分離課税 | 20.315% | |

| TOPIX先物(売買損益) | 雑所得 | 申告分離課税 | 20.315% | |

| 日経225オプション(売買損益) | 雑所得 | 申告分離課税 | 20.315% | |

| 外貨関連 | 店頭FX (為替差損益・スワップ金利) |

雑所得 | 申告分離課税 | 20.315% |

| 取引所FX (為替差損益・スワップ金利) |

雑所得 | 申告分離課税 | 20.315% | |

| バイナリーオプション (売買損益) |

雑所得 | 申告分離課税 | 20.315% | |

| その他 | CFD (売買損益・スワップ金利) |

雑所得 | 申告分離課税 | 20.315% |

- 2013年~2037年は所得税に対して2.1%復興特別所得税が課されるため、同期間中の税率は所得税と住民税を合計すると20.315%となります。

商品先物取引の損益は、株式や投資信託などの損益とは損益通算することができませんのでご注意ください。

商品先物取引で損失が出ていた場合、利益が出ている他の商品と損益通算することで納税額が少なくなったり、場合によってはゼロになる可能性もあります。異なる金融商品間での損益通算もしっかりと把握しておきたいところです。

商品先物取引の利益でふるさと納税ができる!

ふるさと納税は、本来は住んでいる自治体に納めるはずの税金を、任意の自治体に寄付することで、住民税や所得税が控除される仕組みとなっております。ふるさと納税は自己負担額は2,000円で、税額控除の額が大きいうえ自治体から特産品などの返礼品を受け取ることができるメリットの大きい制度です。

商品先物取引等で利益が出た場合、確定申告をすることで、他の所得(給与所得等)と合算してふるさと納税の控除限度額を計算することが可能となります。

- 商品先物取引等で損失が出たとしても、その分を他の所得(給与所得等)と合算して所得額を少なくして納税額を減額することはできませんのでご注意ください。

- 給与所得者で給与以外の所得が20万円以下の場合、国民健康保険に加入している場合や助成金等を受けている場合など、ふるさと納税の控除限度額が増える一方で、納税額や保険料が増加したり、助成金や補助金等が受け取れなくなるケースがありますのでご注意ください。詳細につきましては管轄の税務署や市区町村等にお伺い頂きますようお願い致します。

詳しくは総務省ホームページふるさと納税のしくみでご確認ください。

【最後に】

2023年の商品先物取引における売買損益にかかる確定申告の期間は、2024年2月16日(金)から同年3月15日(金)です。上記のポイントをしっかりと押さえて確定申告を行ってください。弊社では確定申告用の書類を、取引ツールの「報告書」メニュー内の「商品先物取引に関する調書」出力することができます。また、プリンターをお持ちでない方も、ご連絡を頂ければ郵送にて対応いたしますのでご活用ください。

尚、確定申告時における申告方法等の詳細につきましては、管轄の税務署や顧問税理士等にお伺い頂きますようお願いいたします。

- 本コンテンツは、2023年12月時点で施行されている法令に基づき作成しています。今後、税制が改正された場合には、内容が変更となる可能性がありますのでご注意下さい。また、申告期間につきましては、税務署等の最新情報をご確認下さい。

カスタマーサービス・お問合せ先

トレードツール、相場情報ツールの操作方法、口座照会、入出金等に関するお問合せ、その他弊社サービスに関するお問合せは下記までお願いいたします。

- 電話受付:平日8:00~翌6:00お気軽にご相談下さい!

- 0120-282-094

- メールでのお問合せ